高度依賴銀保渠道 去年退保同比激增250%

近日,國華人壽披露2017年年報及一季度償付能力報告,相關數據顯示,國華人壽保險業務依賴銀保渠道、銀郵渠道,連續三年占比超九成,而在高渠道費用及監管政策影響之下,多險企已開始壓縮銀保渠道,國華人壽或也面臨轉型壓力。

去年10月,天茂集團募資凈48.06億元欲對國華人壽增資,直至今日,半年已逝,增資事項仍未得到監管批復,根據償付能力報告顯示,國華人壽近兩期綜合償付能力充足率分別為114.51%、115.6%,低于《保險公司償付能力管理規定(征求意見稿)》中,綜合償付能力充足率低于120%的重點非現場核查線。一旦意見稿落地,國華人壽將因為償付能力充足率被銀保監會納入重點核查范圍。

高度依賴銀保渠道,去年退保同比激增250%

根據年報數據顯示,國華人壽2017年保險業務收入461.32億元,同比上漲73.51%,主要得益于壽險業務的增長,其壽險業務收入從2016年的261.83億元提高到457.28億元,漲幅達74.65%,占全年保險業務收入的99.12%。

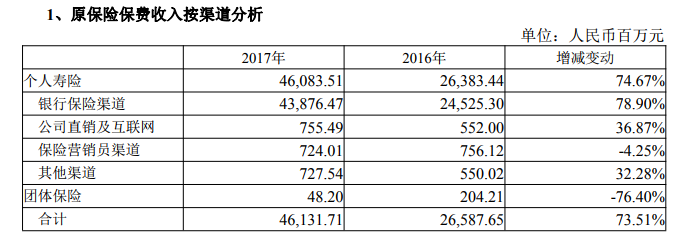

營收方面,截至2017年末,國華人壽實現營業收入528.94億元,規模保費 489.26億元,其中原保險保費收入461.32億元,同比增長73.51%,占規模保費的94.29%。但值得關注的是,國華人壽原保險業務收入或過度依賴銀保渠道,該渠道占原保費收入比重高達95.11%。

而在2015年和2016年兩年,銀行郵政代理渠道分別占據保險業務收入的92.24%、94.36%,不難看出,最近三年,國華人壽銷售渠道較為集中。廣發非銀團隊曾指出,銀保渠道銷售的保險產品類型,多以躉交型產品,而在當前監管形式和險企轉型的背景下,去年險企銀保渠道保費占比明顯“斷崖式”下跌。銀保渠道雖為險企展業重要渠道,但渠道費用及成本相對較高加之監管影響,多家險企紛紛轉型,壓縮銀保渠道占比,包括打造高質代理人團隊等。

上海對外經貿大學保險系主任郭振華對藍鯨財經分析道,銀保渠道通常只能做1-5年的短期理財型業務,“銀保渠道占比過高,意味著其理財型業務多,保險期限也較短,而且資金成本較高,包括渠道手續費和支付給客戶的利息成本”。

經濟學家宋清輝則指出,銀保渠道業務成本較為不可控,在此情形之下,國華人壽或也面臨轉型壓力。

值得關注的是,國華人壽退保情況或也不容樂觀,根據年報數據顯示,國華人壽退保金從2016年的62.08億元激增為去年的217.31億元,同比漲幅高達250.05%。

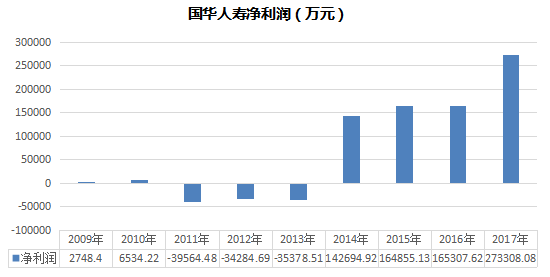

此前,天茂集團一度意欲出清國華人壽股權,并于2014年中旬與博永倫科技簽署股權交易合同,而在半年后,國華人壽公告稱將終止該次股權轉讓協議。對于終止與原因,天茂集團表示保險行業的宏觀政策環境以及國華人壽的經營情況發生了變化,包括2014年8月,國務院發布《關于加快發展現代保險服務業的若干意見》,經營業績方面,2014年前三季度,國華人壽未經審計收入42.51億元,凈利潤3.77億元,已實現扭虧為盈,經營情況得到改善等。公開數據顯示,2014年國華人壽一舉實現凈利潤14.27億元。

回顧來看,2009年至2010年,國華人壽均實現小幅盈利,后均陷入虧損狀態,三年共計虧損10.92億元。自從2014年凈利潤大幅上漲、實現扭虧為盈之后,國華人壽凈利潤或有長足提升,2017年實現凈利潤27.33億元,同比漲幅達65.33%。

增資事項仍未獲批,綜合償付能力充足率待提高

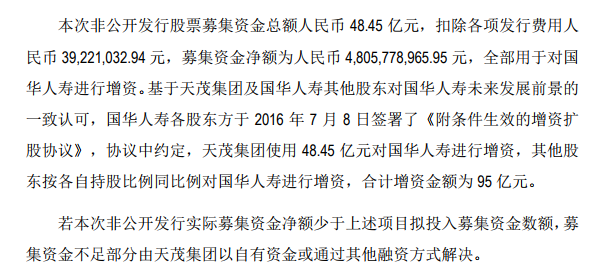

或是嘗到盈利“甜頭”,天茂集團一反此前,先是通過非公開發行方式募資98.5億元,將其中“大頭”用于收購國華人壽43.86%股權,將股比從7.14%提高到51%,控股國華人壽,后又再次主導非公開發行事項募資48.45億元擬對國華人壽進行增資。

2016年2月17日,天茂集團完成非公開發行29.06億股并上市,募集資金總額98.5億元,扣除相關發行費用后實際募集資金凈額為97.93億元,其中72.37億元將用于收購日興康生物、合邦投資和漢晟信投資持有的國華人壽43.86%股權,25.5億元對國華人壽進行增資,剩余部分償還銀行貸款和補充流動資金。“募集資金投資項目的實施將對公司經營業務產生積極影響,將豐富及優化公司業務結構,有利于增強公司的盈利能力和可持續發展能力”。

一個月后,監管層批復國華人壽股東變更事項,同意天茂集團收購國華人壽43.86%股權,收購完成后天茂集團持股從此前的7.14%上升為51%,成為國華人壽的控股股東,國華人壽注冊資本也隨之提高到38億元。

2017年天茂集團再次通過非公開發行方式,向民生加銀基金、財通基金、財通證券資管公司、王揚超、泰達宏利基金等 5 名投資者增發6.81億股,限售期為12個月,募資凈額48.06 億元,據悉,特定投資者認股款已于去年10月繳足。

而募資投向,同樣為國華人壽。根據天茂集團披露的《非公開發行股票情況報告暨上市公告書》顯示,此次募資凈額全部用于對國華人壽進行增資。“公司控股子公司國華人壽的資本金規模將大幅增加,可以滿足國華人壽保險業務未來兩到三年的發展需要,也有利于公司未來整體盈利能力的提升”,同時天茂集團也指出,募投項目實施完成后,公司控股子公司國華人壽的財務結構將更加穩健,償付能力將大幅提升。

值得關注的是,國華人壽償付能力未升反降。截至2017年末,國華人壽核心償付能力充足率106.8%,較上年減低9.93%;綜合償付能力充足率114.51%,較上年降低14.71%。今年一季度,國華人壽償付能力充足率略有提升,其中,核心償付能力上漲0.74個百分點至107.54%,綜合償付能力充足率1.09個百分點,為115.6%。

去年10月,原保監會發布《保險公司償付能力管理規定(征求意見稿)》,明確表示建立償付能力數據非現場核查機制和現場檢查機制,每季度對核心償付能力充足率低于60%或綜合償付能力充足率低于120%等償付能力風險較大的保險公司償付能力數據進行重點非現場核查。目前,國華人壽綜合償付能力充足率已經連續兩季度跌破120%,一旦意見稿落地,國華人壽將因為償付能力充足率被銀保監會納入重點核查范圍。

手持巨額資金,為何償付能力未能得到滿足,藍鯨財經查看發現,為國華人壽的增資事項暫未得到監管層批復所致。此前募集到位的48.06億資金因增資未獲批復而閑置,據了解,天茂集團已進行現金管理。

“銀保渠道資金成本高,帶來的投資壓力大,進而導致投資資產配置的風險較高,資本需求增加”,郭振華指出,因此需要根據業務發展不斷補充資本,通過公司盈利或股東增資來內部補充資本。“增資不成,就會有資本壓力,使業務增長受到抑制”。

宋清輝則說道,對于出資人來說,半年資金閑置時間造成時間成本過高,是一種嚴重的資源浪費。“未來,若增資遲遲得不到批復,國華人壽償付能力將會面臨重重壓力”。

欲發展保險主業,天茂集團“斷離舍”作價5.1億出售子公司事項落定

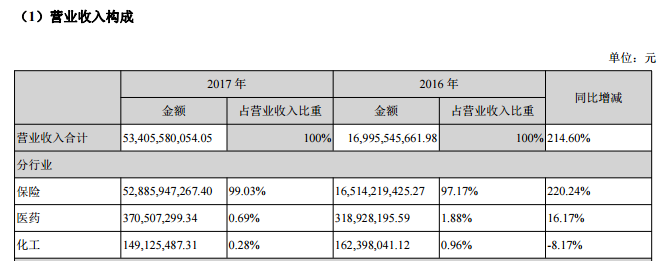

年報顯示,天茂集團指出,報告期內,母公司作為投資控股型公司,通過控股子公司從事保險、醫藥、化工業務。據悉,天茂集團化工業務由全資子公司荊門天茂化工有限公司進行,主要生產、銷售聚丙烯。但天茂集團也指出,“報告期受行業產能過剩的影響,化工行業整體開工不足”,截止2017年12月31日,天茂化工總資產2.98億元,凈資產1.49億元,營業收入1.66億元,凈虧損0.62億元。

醫藥業務則由全資子公司湖北百科亨迪藥業有限公司進行,主要進行布洛芬原料藥的生產和銷售。從營業收入方面來看,截止2017年12月31日,百科亨迪總資產5.23億元,凈資產3.17億元,營業收入3.7億元,實現凈利潤0.32億元。

相關閱讀

-

高度依賴銀保渠道 去年退保同比激增250%

近日,國華人壽披露2017年年報及一季度償付能力報告,相關數據顯示... -

長安責任保險股份有限公司僅4年盈利

成立11年以來,長安責任保險股份有限公司(以下簡稱長安責任保險)僅4... -

紫金財險廈門分公司存在以下違法違規行為

紫金財險廈門分公司存在以下違法違規行為 5月7日消息,紫金財險廈... -

“酒店共享布草運營管理專家”兔小二 ...

2018年5月,酒店共享布草運營管理專家杭州三瘋科技有限公司(上海兔... -

通許縣電力施工人員為何如此囂張?暴力...

近日,在開封市通許縣關于交通局執法人員在執法工作中被打傷,執法... -

盾安集團“綠色分布式能源供熱系統高峰...

五月的杭州,氣候宜人,姹紫嫣紅,國內多位供熱行業專家、眾多綠色...